七個華為前同事創辦,押注PCB設計細分賽道,一博科技差異化打法奏效了? | IPO觀察

文|陳曦寧

編輯|彭孝秋

近日,深圳一博科技正式通過深交所創業板上市委審批通過,這標志著PCB行業又迎來一家新上市公司。自此,歷時近一年的IPO之路,終于結果。

在整個全球PCB行業,中國市場份額已占據過半。這也意味著這個技術密集型的制造業進入激烈競爭階段,企業盈利增速一并進入放緩。但是,一博科技業績卻保持了逆勢高增長。

招股書顯示,一博科技2019年營收4.06億元,同比增長19%;歸母凈利潤0.82億元,同比大增105%。進入2020年后,公司收入達5.74億元,同比增41%;歸母凈利潤1.33億元,同比增62%——仍處于高速增長的軌道上。

從外界評價來看,對一博科技的初印象便是該公司擁有七位實際控制人,且控制人全都有華為任職經歷。亮麗的技術背景,讓一博科技切入行業的方式與普通PCB制造廠商不同——一博科技主要聚焦于定制化PCB設計,此后再開展一站式服務業務,以此獲客。

那么,除此之外,一博科技還有何亮點,未來前景幾何?

切入PCB設計細分行業,主營收仍在制造類業務

從收入構成來看,一博科技是一家以印制電路板(PCB)設計服務為基礎,同時提供印制電路板裝配(PCBA)制造服務的一站式硬件創新服務商。

PCB中文全稱“印制電路板”,是電子元件的支撐體,具體是指在絕緣基材上按預定設計形成點間連接及印制元件的印制板,被譽為“電子產品之母”。

PCB的一些應用行業

而如何在PCB板上排布連接的點及電子元件,則屬于PCB設計范疇。PCBA英文為“PCB Assembly”,即光禿禿的PCB裸板經過貼裝電子元件和封裝制造環節后,形成“帶有電子元器件的PCB板”。

而就一博科技本身業務來說,公司PCB設計即通過設計電路原理圖,讓PCBA實現硬件的特定功能,公司通過給客戶提供可指導生產制造的PCB設計圖紙及生產文件來實現收入;PCBA制造則是公司對PCB板進行焊接組裝形成PCBA再外銷。

PCB設計是電子產品硬件研發的關鍵環節,通過PCB設計才能實現電子產品各方面的性能指標。具體來說,市場在開發某款電子產品時,唯有通過PCB設計才能將方案、構思轉化為可生產制造的PCB。

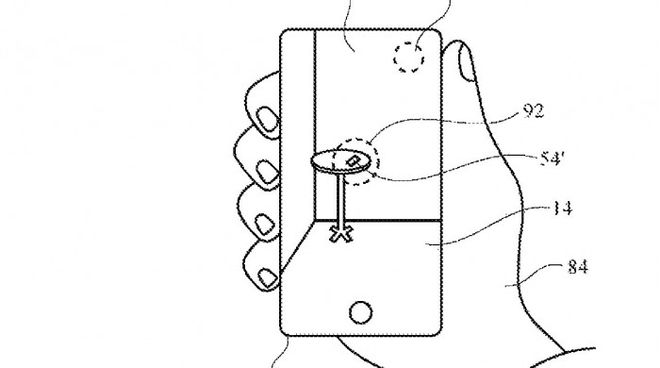

PCB設計中的器件布局環節

回顧一博科技的發展歷程,可分為三個階段:

2003-2010年起步積累期:該階段以PCB設計業務為核心; 2011-2014年跨越期:由PCB設計轉向包括PCBA一站式服務模式發展; 2015年至今快速發展期:擴大產能,經營規模穩健增長。經過多年積累,一博科技已累計服務客戶約 5000 家,包括鄭煤機、中聯重科、大疆、騰訊、Intel、Apple等企業。

因為通過PCB設計切入行業的差異化打法,一博科技已陸續覆蓋工業控制、網絡通信、集成電路、智慧交通、醫療電子、航空航天、人工智能等多個領域。

但從營收貢獻上看,主要來源還是PCBA。2017-2021年中,PCBA制造占整體營收比重從69.7%提升至80.1%,對應的PCB設計業務占比從30.3%降至19.9%,PCBA制造的權重在持續增加。

對此,一博科技的解釋為,不少因PCB設計業務成為客戶的企業會在一次合作后,持續在一博科技進行PCBA業務,因此PCBA業務比重持續上漲。

這一趨勢將得到鞏固,因為在本次8億規模的IPO定增中,一博科技用于PCBA生產線的資金遠大于PCB設計項目,兩者金額差近三倍。

圖片來源:一博科技招股書

因此,基于營收貢獻及未來發展投入來看,PCB設計業務起到了很好的差異化獲客,最后收入還得靠PCBA。

從競爭格局看,公司處于行業中游

在PCB設計市場,主要玩家可分為兩大類型:

第一類,有PCB設計業務,且趨向于發展該業務的企業,如一博科技、興森科技、邁威科技、金百澤等,該類企業PCB研發設計人員多在百人及以上;

第二類,數量眾多的小規模第三方PCB設計公司,部分以工作室形式存在,業務主要集中在低端、簡單的PCB設計外包需求層面。據一博科技招股書透露,該類企業營收規模在幾十萬元至數百萬元不等,人員規模由2-3人至20人不等。可看出行業集中度整體較為分散。

而在PCBA制造市場,主要玩家有三類:

第一類,數量眾多的中小 PCBA 貼裝廠承接,該等貼裝廠規模較小,較為分散;

第二類,為產品公司自身,他們往往自建產線完成PCBA貼裝;

第三類,由近年發展起來的如一博科技這類具有一定規模和技術實力,且專注于研發打樣、中小批量PCBA 高品質快件領域的公司承接。

一博科技招股書中的類似競爭公司

結合PCB設計行業特點,我們可從設計實力、經營結果兩大方面來比較一博科技與競爭對手實力。

首先最直觀的指標是研發人員數量。

截至2020年底,一博科技研發人員數量達636人,同行興森科技為1249人,另一家公司金百澤為201人。而從研發人員數量占比看,一博科技為45.04%,興森科技、金百澤分別為20.83%、13.60%,一博科技研發人員占比較高。

配圖來源:一博科技招股書

其次看研發投入。2021年上半年,一博科技研發費用支出為2844萬元,興森科技、金百澤分別為1.23億元、2170萬元。從研發費用占營收比重來看,一博科技為8.56%、后兩家分別為5.19%、6.47%。

配圖來源:一博科技招股書

同時,對于設計類公司而言,研發費用主要系研發人員工資、薪酬的支出。

36氪橫向比較各家研發人員的“待遇水平”發現一博科技研發人員人均費用在同業里偏低,興森科技和金百澤處于較接近的水平。

一博科技研發人員成本對比

而對于設計類企業而言,研發人員工資/投入越高,可以從側面作證該員工的技術水平和行業地位。對于一博科技來說,繼續加大人均研發人員投入,毫無疑問是拉開與身后同行差距、縮小與前方同行的必經之路。

技術指標

在技術實力方面,一博科技的PCB板設計最高層數、最高單板管教數/連接數和最高速信號上,指標較同行表現有相對優勢。

另一方面,我們可直接比較經營業績,來衡量公司研發投入的“成果”。2021年上半年,一博創收3.3億元,凈利潤近6900萬元,凈利率接近21%,而興森科技同期營收和凈利規模遠大于一博科技與金百澤,其凈利率水平為12.3%,金百澤為9%。由此來看,一博科技整體盈利性較好。

未來風險:存貨量激增、原材料占成本過高

2018年—2021年上半年,一博科技的存貨賬面余額分別為 2748.27 萬元、 5379.94 萬元、 8860.21萬元和 15730.29 萬元,對此,一博科技的驗資機構天健會計事務所也表示在審計中已將其存貨跌價準備確定為關鍵審計事項。

關于存貨量激增,一博科技在招股書中表示是由于公司規模擴張,特別是伴隨PCBA業務擴張而帶來的擴張。且自2019年四季度開始,一博科技開始強化元器件備庫戰略。

自該備庫戰略實施以來,半導體、無源元件等物料價格上漲明顯,所以其截至 2021 年 6 月末的原材料余額,較上年增長 97.64%。這一增速在行業內屬于較高水平。以金百澤為例,其同期存貨賬面價值分別為2717.55萬元、2793.7萬元、3660.62萬元,占流動資產比例分別為8.67%、8.09%和8.29%,呈下降趨勢。

招股書顯示,一博科技的存貨周轉率也低于行業水平

據此可以了解到,一博科技的存貨量激增,一部分是對其業務量激增的正面反饋,但另一部分也很可能會遭遇更大的減值風險。

特別是原材料價格的波動影響。據招股書顯示,一博科技近80%業務收入來自于PCBA制造,而PCBA制造所需原材料——PCB裸板、半導體、無源元件等——占該業務的成本占比接近70%,故單一原材料價格的波動對公司成本、以及毛利影響較大。

眾所周知,從2020年下半年到2021年上半年,PCB板和半導體處于價格上漲周期。進入2021年下半年,PCB頭部企業三季度收入、凈利環比Q2依舊實現亮眼增長,說明PCB價格在2021年下半年仍處于高位運行狀態。

故一博科技后續的盈利狀況,需特別留心上游PCB價格變化。

PCB設計和PCBA制造行業增長利好

從更宏觀層面而言,一博科技所處的中國PCB賽道,處于全球PCB產業穩健增長、中國占比不斷提升的雙重利好趨勢中。

那對應的PCB設計產業也有不少市場空間。畢竟云技術、5G 技術、大數據、集成電路、人工智能、信息技術、工業 4.0、物聯網等產業在加速發展,對PCB需求明顯。

根據市場調研機構 Prismark 發布的數據,2019 年和 2020 年全球 PCB 行業產值約為 613.11 億美元和 625 億美元。

未來五年,全球 PCB 市場將保持溫和增長。而在目前的大背景下,PCB產業向中國轉移,中國PCB市場增速遠高于全球。

Prismark數據也指出,2010-2020年期間,中國PCB行業產值年復合增長率為5.7%,遠高于同期全球 PCB 總產值 1.77%的年復合增長率。

預計到2024年,中國 PCB 產值將達到 417.70 億美元,2020年到2024年的年復合增長率在4.4%。

而PCBA制造的成長,則依托于全球EMS(電子制造服務)產業規模的擴張。

根據 New Venture Research2020 年度 EMS 行業報告顯示,2016 年至 2020 年,EMS 行業市場規模高速發展,從3292.17 億美元增長至 4777.21 億美元,平均年化增長率約為 9.75%。

因此,從大方向上看,一博科技還擁有較高的增長空間。