滴滴:“一聲哀嚎”結(jié)束美股上市鬧劇

無(wú)論是上市還是發(fā)財(cái)報(bào),滴滴總想消無(wú)聲息,但總是事與愿違,比如:

a. 2021年6月底踩點(diǎn)上市引發(fā)跨境數(shù)據(jù)安全和VIE監(jiān)管風(fēng)暴;

b. 2021年12月份冷不丁地發(fā)布二、三季度財(cái)報(bào)前夕,還發(fā)了一個(gè) “騷操作” 退市大法:從紐交所退市,但不同于以往中概退市時(shí)候采用的管理層發(fā)起收購(gòu)要約,以特定價(jià)格收回中小股東持股,而是選擇美股退市后再另外上市,讓美股 ADS 的持倉(cāng)轉(zhuǎn)為新上市地的流通股,市場(chǎng)擔(dān)心其他中概股效仿,又拉著中概跌了一波。

c. 這周末又毫無(wú)征兆地發(fā)了四季度財(cái)報(bào),而這次財(cái)報(bào)大概率也是滴滴退市前的最后一次答卷,因?yàn)轳R上5月23日就會(huì)召開臨時(shí)股東會(huì)來(lái)對(duì)紐交所主動(dòng)退市決議進(jìn)行投票。

而這次私有化決議之后,對(duì)于上市后買了滴滴流通股的人而言,很可能的情況是不割虧著,但100億美金“白菜價(jià)”上割肉,又心有不甘,所以很有可能由二級(jí)市場(chǎng)的投資人被動(dòng)變成一級(jí)市場(chǎng)投資人,等滴滴折騰再上市。

那么滴滴護(hù)城河到底如何?真值得被拖到一級(jí)市場(chǎng)陪跑一遭嗎?海豚君從四季度財(cái)報(bào)來(lái)看一下:

總數(shù)上,四季度公司收入408億,同比萎縮13%;經(jīng)營(yíng)利潤(rùn)依然嚴(yán)重虧空81億;而凈利潤(rùn)只虧了不到2億。利潤(rùn)數(shù)據(jù)似乎斷節(jié)嚴(yán)重,而其實(shí)這個(gè)季度有兩個(gè)混淆視聽的問(wèn)題,先拿來(lái)說(shuō)一下:

1. 四季度公司對(duì)一起失敗收購(gòu)案的反噬——2018年對(duì)巴西共享出行平臺(tái)99出租的收購(gòu)做了一次性商譽(yù)和無(wú)形資產(chǎn)減值, 不考慮28億的減值,實(shí)際經(jīng)營(yíng)虧損53億,看上去好看一點(diǎn)點(diǎn);

2. 四季度公司確認(rèn)了一筆83億的投資收益,主要是因?yàn)橥顿Y的印度版“滴滴+美團(tuán)+支付寶”的集合體Grab美股上市,估值大幅溢價(jià),這個(gè)投資收益大幅拉高了凈利潤(rùn)表現(xiàn),不考慮這兩個(gè)因素,實(shí)際凈虧是57億。

排除這些干擾項(xiàng)后,我們看一下全面體現(xiàn)監(jiān)管影響的四季度業(yè)績(jī)實(shí)際情況(滴滴是7月中旬全面下架滴滴系A(chǔ)PP,因此四季度開始監(jiān)管影響全面體現(xiàn)):

1. 滴滴主心骨——國(guó)內(nèi)出行交易量和交易額,在無(wú)疫情影響的情況下,首次出現(xiàn)同比下滑,下滑幅度均為11%。

2. 在過(guò)冬保命的整體運(yùn)營(yíng)思路下,國(guó)際業(yè)務(wù)(出行與外賣)的交易量和交易額增速快速滑坡,四季度只有30%+;

3. 走過(guò)三季度的手足無(wú)措,四季度滴滴稍微穩(wěn)住陣腳,國(guó)內(nèi)出行雖然延續(xù)了三季度以來(lái)的補(bǔ)貼,但司機(jī)端的補(bǔ)貼小幅收窄,最終從司機(jī)補(bǔ)貼微降+自身運(yùn)營(yíng)杠桿,擠牙膏式的擠出來(lái)了8.5億的利潤(rùn)(經(jīng)調(diào)整EBITA——在經(jīng)營(yíng)利潤(rùn)基礎(chǔ)上加回了股權(quán)激勵(lì)、攤銷和減值費(fèi)用),相比三季度勉強(qiáng)的盈虧平衡還有了一些進(jìn)步;

4. 國(guó)際和創(chuàng)新兩個(gè)仍在“播種期”的業(yè)務(wù)已經(jīng)不要狂奔,只在乎保命:國(guó)際業(yè)務(wù)收入絕對(duì)值增長(zhǎng)的情況下,虧損絕對(duì)值保持了基本穩(wěn)定;而新業(yè)務(wù)明顯在戰(zhàn)略收縮——無(wú)論收入還是虧損金額都在下降;

5. 這個(gè)季度經(jīng)營(yíng)流出10多億,比上個(gè)季度的60億大幅收窄,勤儉節(jié)約之后似乎現(xiàn)金壓力少了一些;目前公司賬上剔除短期貸款后的現(xiàn)金/類現(xiàn)金+短期投資凈額大約500億,對(duì)應(yīng)這個(gè)季度現(xiàn)金流出53億,只能說(shuō)中短期勉強(qiáng)夠用。

整體上來(lái)看,失守的單量可以看做是滴滴冒失上市之后最響亮的“哀嚎”,但在監(jiān)管雙管齊下(壓死APP下載、打散競(jìng)爭(zhēng)格局,行政約束滴滴網(wǎng)約車抽成),滴滴四季度的表現(xiàn)并不算“潰不成軍”,運(yùn)力優(yōu)勢(shì)讓滴滴具備一定平臺(tái)經(jīng)濟(jì)的經(jīng)營(yíng)壁壘。

而且在內(nèi)外緊縮、拼死保命的經(jīng)營(yíng)思路下,滴滴現(xiàn)金流霍霍流出的狀態(tài)有了小幅改善,加上目前的現(xiàn)金儲(chǔ)備,中短期還能撐一段時(shí)間,也許能熬到再次上市。

而接下來(lái)的4月28號(hào)是公司確定哪些股東在5月23日退市決議中能夠擁有投票權(quán)的最后一天。也就是說(shuō),如果你手里還有滴滴流通股,而且想明白了即使是100億美金估值,也不愿意跟著滴滴變成一級(jí)市場(chǎng)投資者的話,大概率就得在28號(hào)之前拋掉籌碼了。

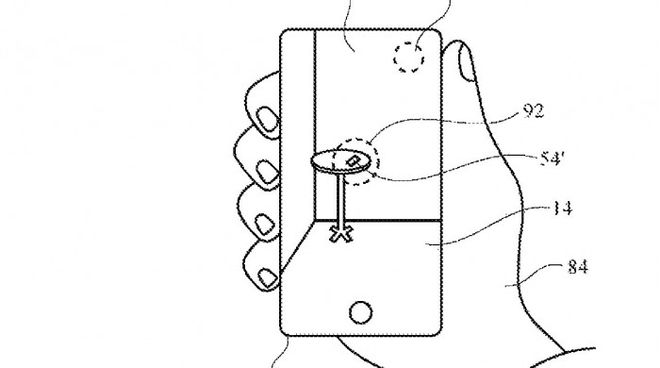

PS:由于滴滴的自營(yíng)網(wǎng)約車、POP線上約車記錄方式相對(duì)比較復(fù)雜(滴滴業(yè)務(wù)細(xì)分可參考下圖),感興趣的可以先回溯一下海豚君在上市之際寫的兩篇深度研究《滴滴代價(jià)太慘重,可惜沒(méi)有后悔藥》、《扒開滴滴的出行理想國(guó)》、《七百億滴滴:值還是不值?》。

資料來(lái)源:滴滴招股書,長(zhǎng)橋海豚投研整理

以下我們具體來(lái)看看:

1. 國(guó)內(nèi)出行:?jiǎn)瘟渴?/strong>

滴滴披露的全球核心交易額主要包括了①國(guó)內(nèi)出行(85%左右)和②國(guó)際業(yè)務(wù)(出行+外賣:15%左右)。

四季度監(jiān)管下架APP的處罰影響全面體現(xiàn)出來(lái),國(guó)內(nèi)出行交易額同比增速?gòu)纳霞径鹊耐顟B(tài),直接轉(zhuǎn)為下滑11%。

數(shù)據(jù)來(lái)源:滴滴財(cái)報(bào)、長(zhǎng)橋海豚投研整理

由于國(guó)內(nèi)打車交易額增長(zhǎng)基本全仰仗單量增長(zhǎng),四季度之所以交易額明顯下滑,主要是單量同比下滑了11%,單均金額基本不動(dòng)。

數(shù)據(jù)來(lái)源:滴滴財(cái)報(bào)、長(zhǎng)橋海豚投研整理

數(shù)據(jù)來(lái)源:滴滴財(cái)報(bào)、長(zhǎng)橋海豚投研整理

另外,國(guó)際業(yè)務(wù)這個(gè)季度增速放緩也比較明顯,同比從60%的增速快速掉到31%,主要也是因?yàn)閱瘟吭鏊俜啪徝黠@。

總收入上,由于國(guó)內(nèi)出行占了滴滴收入的絕對(duì)體量(90%+),國(guó)內(nèi)出行單量下降+變現(xiàn)率下降,導(dǎo)致國(guó)內(nèi)出行收入同比下滑了15%,進(jìn)一步拖累總收入同比下滑13%,總額408億。

數(shù)據(jù)來(lái)源:滴滴財(cái)報(bào)、長(zhǎng)橋海豚投研整理

數(shù)據(jù)來(lái)源:滴滴財(cái)報(bào)、長(zhǎng)橋海豚投研整理;

注:這里的抽傭率定義為平臺(tái)銷售額/GTV,其中平臺(tái)銷售額為GTV減去對(duì)司機(jī)和合作伙伴(外賣商家、配送服務(wù)商)的支出;在國(guó)內(nèi)網(wǎng)約車業(yè)務(wù)部分,網(wǎng)約車銷售額與網(wǎng)約車收入(GTV-稅費(fèi)-消費(fèi)者激勵(lì))不是一個(gè)概念。

2. 驚魂之后陣腳稍穩(wěn):司機(jī)補(bǔ)貼小降,滴滴小幅回血

相比于上個(gè)季度保住了單量,卻把唯一的賺錢業(yè)務(wù)——國(guó)內(nèi)出行做成了一個(gè)微虧或微平衡的業(yè)務(wù)。

這個(gè)季度滴滴訂單萎縮了11%,但通過(guò)從小幅收緊司機(jī)補(bǔ)貼+自身經(jīng)營(yíng)支出收緊,擠出來(lái)了8.5億的利潤(rùn)。

注意,在國(guó)內(nèi)出行中,無(wú)論是從交易規(guī)模(80% vs 20%)還是變現(xiàn)潛力,相比于POP聚合模式的出行業(yè)務(wù),滴滴自營(yíng)性質(zhì)的國(guó)內(nèi)網(wǎng)約車都是毫無(wú)爭(zhēng)議的創(chuàng)收和利潤(rùn)來(lái)源。

數(shù)據(jù)來(lái)源:滴滴招股書、長(zhǎng)橋海豚投研整理

數(shù)據(jù)來(lái)源:滴滴招股書、長(zhǎng)橋海豚投研整理

注:在公司公布的交易額中,司機(jī)會(huì)拿走屬于自己的抽成,滴滴會(huì)給司機(jī)和乘客一些補(bǔ)貼和激勵(lì),另外還有分政府的稅收,這些人分完之后才是滴滴平臺(tái)留在體內(nèi)的收益——真實(shí)變現(xiàn)率。

滴滴這兩次發(fā)布的季度財(cái)報(bào)都沒(méi)有公布國(guó)內(nèi)出行1P和POP模式下的交易額、收入細(xì)分等;海豚君還是按照平臺(tái)核心銷售額以及歷史趨勢(shì)來(lái)合理假設(shè)國(guó)內(nèi)聚合(POP)出行模式下最近三個(gè)季度的交易額和變現(xiàn)率情況,來(lái)推算滴滴的“命盤”——網(wǎng)約車業(yè)務(wù)。

由于POP占比較低影響不大,所以這樣估算來(lái)看網(wǎng)約車比較靠譜,但具體過(guò)程涉及到不同業(yè)務(wù)模式的會(huì)計(jì)記錄問(wèn)題,具體推算過(guò)程比較復(fù)雜,這里不展開討論。

最終,海豚君得出如下一些關(guān)鍵趨勢(shì):

數(shù)據(jù)來(lái)源:滴滴財(cái)報(bào)、長(zhǎng)橋海豚投研整理與估算

以二季度常態(tài)市場(chǎng)下的經(jīng)營(yíng)為基礎(chǔ),三季度在剛被監(jiān)管的驚魂未定之下,滴滴作為平臺(tái)方,在乘客、司機(jī)、平臺(tái)的三角關(guān)系中同時(shí)讓利了司機(jī)和乘客,其中對(duì)乘客的讓利尤其多(體現(xiàn)為乘客紅包加大),同時(shí)對(duì)司機(jī)做了一定讓步(司機(jī)小幅補(bǔ)貼)。

但到了四季度,本來(lái)對(duì)司機(jī)的小額補(bǔ)貼也收回去了一點(diǎn),而這抽回去的一點(diǎn)正是四季度網(wǎng)約車真正抽傭率能夠小幅提高和國(guó)內(nèi)出行能夠擠出來(lái)利潤(rùn)的主要源泉。

這次的數(shù)據(jù)再次驗(yàn)證:在監(jiān)管導(dǎo)致的競(jìng)爭(zhēng)惡化中,運(yùn)力端的粘性強(qiáng)于用戶端的粘性,當(dāng)競(jìng)爭(zhēng)對(duì)手加大補(bǔ)貼后,在單量端(流量)與競(jìng)對(duì)競(jìng)爭(zhēng),保持自己訂單的相對(duì)密度,司機(jī)即使補(bǔ)貼少,也更不容易離場(chǎng)。

這樣四季度補(bǔ)貼策略稍微優(yōu)化之后,雖然訂單量下滑了11%,四季度滴滴國(guó)內(nèi)網(wǎng)約車真正的變現(xiàn)率三季度的3.3%稍微回升到了4.1%。

經(jīng)過(guò)監(jiān)管叫停APP下載、打散行業(yè)競(jìng)爭(zhēng)格局,加上監(jiān)管直接要求出行平臺(tái)降傭金,滴滴當(dāng)前的真實(shí)變現(xiàn)率已經(jīng)從2021年一季度令人發(fā)指的14%快速回落到了海豚君所看的各類電商平臺(tái)中相對(duì)中等偏下的位置。

在這4.1%的網(wǎng)約車抽成當(dāng)中,再加上四季中個(gè)位數(shù)的聚合出行收入,就是滴滴用來(lái)支持內(nèi)部的運(yùn)營(yíng)、IT、服務(wù)器、員工、銷售、研發(fā)等等各類體內(nèi)開支的源泉。

可以看出在過(guò)冬保命之際,滴滴國(guó)內(nèi)出行四季度在進(jìn)一步壓縮這些體內(nèi)開支,其他開支率進(jìn)一步壓縮至收入的4%,最終擠出了2.3%的攤銷前利潤(rùn)率,對(duì)應(yīng)國(guó)內(nèi)出行這個(gè)季度單季8.5億的利潤(rùn)體量。

數(shù)據(jù)來(lái)源:滴滴財(cái)報(bào)、長(zhǎng)橋海豚投研估算與整理

當(dāng)然,其他兩個(gè)業(yè)務(wù)依然在嗷嗷待哺中,作為兩個(gè)虧掉的錢遠(yuǎn)遠(yuǎn)高于能掙到錢的業(yè)務(wù),目前能做的只有謹(jǐn)慎經(jīng)營(yíng),盡量少虧:

1. 國(guó)際業(yè)務(wù)收入小超10億,同比增長(zhǎng)51%,虧損17億,絕對(duì)值與上季度持平,虧損率170%+;

2. 創(chuàng)新業(yè)務(wù)收入23,單季虧損30,虧損率130%。

數(shù)據(jù)來(lái)源:滴滴財(cái)報(bào)、長(zhǎng)橋海豚投研整理

數(shù)據(jù)來(lái)源:滴滴財(cái)報(bào)、長(zhǎng)橋海豚投研整理

本文來(lái)自微信公眾號(hào)“長(zhǎng)橋海豚投研”(ID:haituntouyan),作者:長(zhǎng)橋海豚君,36氪經(jīng)授權(quán)發(fā)布。

標(biāo)簽: